Publicēts: 27.09.2022.

Atjaunināts: 18.11.2022.

Atjaunināts: 18.11.2022.

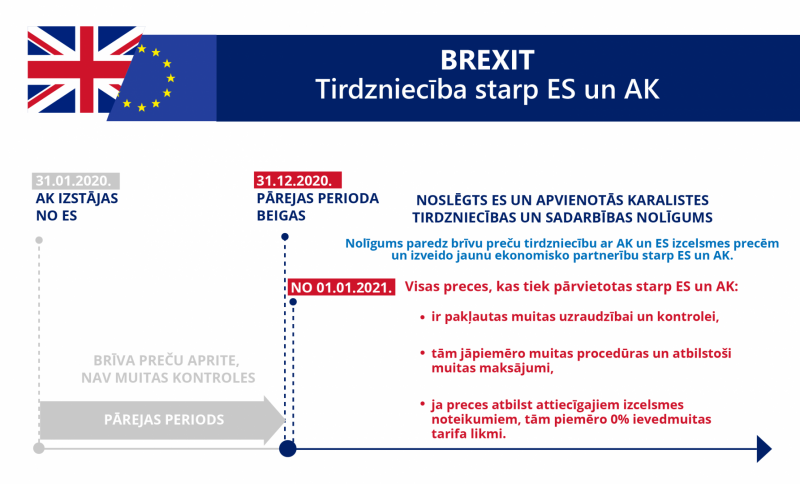

2020. gada 31. janvārī Apvienotās Karaliste (turpmāk – AK) izstājās no Eiropas Savienības (turpmāk - ES) un kļuva par trešo valsti jeb valsti ārpus ES. Līdz 2020.gada 31. decembrim bija noteikts pārejas periods, kura laikā starp ES un AK turpinājās brīva preču aprite.

No 2021. gada 1. janvāra visas preces, kas tiek ievestas ES muitas teritorijā no AK vai kuras tiek izvestas no ES uz AK, ir pakļautas muitas uzraudzībai un kontrolei. Pārvietojot preces uz/no AK, uzņēmējiem ir jākārto tiesību aktos noteiktās muitas formalitātes.

Aicinām uzņēmējus iepazīties ar informāciju par preču izvešanu uz Apvienoto Karalisti un ievešanu no Apvienotās Karalistes.

Saskaņā ar ES normatīvo aktu prasībām uzņēmējam, kas iesaistīts muitas formalitāšu kārtošanā, attiecībās ar muitas iestādēm visā ES teritorijā jāizmanto unikāls komersantu reģistrācijas un identifikācijas numurs – EORI numurs. Lai uzsāktu muitas formalitāšu kārtošanu, ir jāsaņem EORI numurs. EORI numuru var saņemt tikai savā reģistrācijas dalībvalstī, bet tas izmantojams visā ES teritorijā. Informācija ir pieejama VID mājaslapas sadaļā Muita > EORI numurs.

Muitas formalitāšu kārtošana Latvijā notiek tikai elektroniski, muitas deklarāciju elektroniski iesniedzot Elektroniskās muitas datu apstrādes sistēmas (EMDAS) attiecīgajā funkcionalitātē – importa, eksporta, tranzīta vai manifestu un pagaidu uzglabāšanas funkcionalitātē. Gadījumā, ja Latvijas uzņēmēja līdzšinējie tirdzniecības partneri ir bijuši tikai citu ES dalībvalstu uzņēmēji un viņš nav EMDAS lietotājs, muitas deklarāciju iesniegšanai ir jāpieprasa EMDAS lietošanas tiesības. Informācija ir publicēta VID mājaslapas sadaļā Muita > Elektroniskā muitas datu apstrādes sistēma (EMDAS).

No 2021.gada 1.janvāra AK vairs nav juridiski saistoši izcelsmes noteikumi, kas iekļauti nolīgumos, ko Savienība ir noslēgusi ar atsevišķām valstīm vai teritorijām (turpmāk – preferenču nolīgumi). Nosakot preces preferenciālo izcelsmi, AK izcelsmes komponenti – gan produkti, gan materiāli, tiek vērtēti kā nenoteiktas izcelsmes preces.

Piegādātāja deklarācijas, kurās apliecināta produktu vai materiālu AK preferenciālā izcelsme, ar 2021.gada 1.janvāri ir zaudējušas spēku. Tas nozīmē, ka pat, ja AK izcelsmes preces tika ievestas no AK līdz 2020. gada 31. decembrim un piegādātāja deklarācijā norādītais derīguma termiņš arī vēl ir spēkā, eksportējot minētās preces preferenču nolīgumu ievaros pēc 2021.gada 1.janvāra, minētās preces tiek vērtētas kā nenoteiktas izcelsmes komponenti.

Tātad AK izcelsmes preces vai materiāli, kuri ir ievesti līdz 2020.gada 31.decembrim ar piegādātāja deklarāciju, ar 2021.gada 1.janvāri ir zaudējušas AK preferenciālo izcelsmi, neatkarīgi no tā, ka deklarācijā norādītais termiņš nav beidzies.

Piemēram, 2020.gada 24.februārī no AK ar ilgtermiņa piegādātāja deklarāciju, kuras derīguma termiņš ir no 2019. gada 24. februāra līdz 2021. gada 24. februārim, tika ievestas AK izcelsmes preces un novietotas uzglabāšanai noliktavā. 2021. gada 10. februārī minētās preces tiks eksportētas uz trešo valsti preferenču nolīgumu ietvaros. Šajā gadījumā, eksportējot preci, tai nebūs iespējams apliecināt preferenciālo izcelsmi.

Precēm, kas tiek izvestas no Latvijas (Savienības muitas teritorijas) uz AK, jāpiemēro eksporta procedūra. Eksportējamās preces netiek apliktas ar muitas nodokli. Preču eksportam piemērojama PVN 0% likme. Savukārt šo preču ievešanai AK jāpiemēro atbilstoša procedūra atkarībā no tā, kādas darbības ar precēm paredzētas, piemēram – laišana brīvā apgrozībā, uzglabāšana muitas noliktavā vai cita.

Lai varētu no AK ievest preces ES (Savienības muitas teritorijā), vispirms AK jānoformē eksporta muitas procedūra. Atšķirībā no Latvijas, kur piekļuve muitas deklarēšanas sistēmām tiek nodrošināta caur Valsts ieņēmumu dienesta Elektroniskās deklarēšanas sistēmu, AK nepieciešams izmantot savu programmisko saskarni (uzņēmējiem jāizstrādā pašiem vai jāpērk), vai arī jāizmanto muitošanas speciālistu (muitas brokeru, muitas aģentu) pakalpojumi, kas ir par maksu. Nākamais solis – pirms ierašanās ES pārvadātājam Importa kontroles sistēmā jāiesniedz Ievešanas kopsavilkuma deklarācija, kas nepieciešama, lai veiktu riska analīzi drošības un drošuma nolūkiem. Ievešanas kopsavilkuma deklarācija jāiesniedz pirmajā ievešanas muitas iestādē noteiktā termiņā, pirms preces tiek ievestas. Informācija par ievešanas kopsavilkuma deklarāciju iesniegšanu, tai skaitā iesniegšanas termiņiem, kas atkarīgi no transporta veida, ir pieejama zemāk – paplašinātajā skaidrojumā “Ievešanas kopsavilkuma deklarācija”.

Ja krava netiek atmuitota (noformējot muitas procedūru – laišana brīvā apgrozībā) muitas iestādē uz ES ārējās robežas (piemēram, Francijā), lai to nogādātu līdz muitas iestādei Latvijā, jānoformē muitas procedūra - tranzīts, iesniedzot tranzīta deklarāciju un sniedzot galvojumu par nodokļu maksājumiem par visām kravā esošajām precēm. Tā kā AK ir Konvencijas par kopīgu tranzīta procedūru dalībvalsts, tranzītu var uzsākt jau AK, nevis pārvadātājam ierodoties uz ES ārējās robežas. Pēc tam šīs preces jānogādā muitas iestādē Latvijā, kur jānoslēdz tranzīta procedūra (tiks atbrīvots tranzīta galvojums) un jāpiemēro cita muitas procedūra vai pagaidu uzglabāšana. Vairāk lasiet šajā sadaļā zemāk pieejamā paplašinātajā skaidrojumā “Tranzīts”, kā arī VID mājaslapas sadaļā Muita > Muitas procedūras > Tranzīts.

Lai varētu brīvi rīkoties ar precēm, kas ievestas no AK, tām jāpiemēro muitas procedūra – laišana brīvā apgrozībā, noformējot importa muitas deklarāciju un samaksājot par preču importu maksājamos nodokļus jeb muitas maksājumus. Ja visus kravā esošos sūtījumus deklarēt laišanai brīvā apgrozībā nav iespējams vienlaikus ar tranzīta procedūras noslēgšanu, tie jānovieto pagaidu uzglabāšanas vietā vai muitas noliktavā, iesniedzot attiecīgu deklarāciju.

Importējot preces no trešajām valstīm un laižot tās brīvā apgrozībā, Latvijā maksājams:

- muitas nodoklis, piemērojot ES vienoti noteiktās muitas nodokļa likmes jeb Kopējo muitas tarifu, kas noteikts Regulas Nr. Nr.2658/87 I pielikumā, kā arī atsevišķos gadījumos citi ievešanas maksājumi, piemēram, antidempinga maksājums, kas par katru konkrēto gadījumu tiek noteikts ar atsevišķu regulu;

- pievienotās vērtības nodoklis (PVN), piemērojot attiecīgai precei Pievienotās vērtības nodokļa likumā paredzēto likmi 21%, 12%, 5% vai 0%;

- akcīzes nodoklis par akcīzes precēm (tabakas izstrādājumi, tabakas lapas, elektroniskajās cigaretēs lietojamais šķidrums, alkoholiskie dzērieni, naftas produkti, bezalkoholiskie dzērieni, kafija, dabasgāze), piemērojot attiecīgai precei likumā “Par akcīzes nodokli” paredzēto likmi.

Informācija par katram preces veidam noteikto muitas nodokļa likmi un tam piemērojamiem tirdzniecības politikas pasākumiem – ierobežojumiem, aizliegumiem, licencēm, atļaujām u.c. ir pieejama Integrētā tarifa vadības sistēmā (ITVS).

Plānojot savu darbu, uzņēmējiem ir lietderīgi iepazīties ar dažādu muitas procedūru piedāvātajām iespējām, vienkāršojumiem. Informācija par preču deklarēšanu un muitas procedūrām publicēta VID mājaslapas sadaļā Muita > Muitas procedūras.

Uzņēmumiem, kuri iepriekš ir sadarbojušies ar tirdzniecības partneriem tikai Eiropas Savienībā un kuriem nav pieredzes muitas formalitāšu kārtošanā, ir jāizlemj, vai deklarētājs būs uzņēmums pats, vai arī tas iecels sev pārstāvi muitā.

Ja uzņēmums izvēlas izmantot pieredzējušu profesionāļu (muitošanas speciālistu, muitas brokeru u.tml.) pakalpojumus muitas deklarāciju elektroniskai iesniegšanai, pārstāvim muitā, kārtojot muitas formalitātes, muitas iestādē jāiesniedz pilnvarojumu apliecinošs dokuments (pilnvara/līgums), norādot pārstāvības veidu.

Vēršam uzmanību uz to, ka daļai no muitas procedūrām, lai tās piemērotu, jāsaņem muitas dienestu atļauja, kā arī var būt nepieciešams sniegt galvojumu muitas maksājumu parāda vai parāda, kas var rasties, segšanai. Aicinām uzņēmējus laikus sagatavoties šīm prasībām.

Noskaidrojiet izvešanas muitas iestādē noteikto kārtību eksporta muitas procedūras noslēgšanai

Tās ES dalībvalstis, no kurām uz AK tieši tiek nogādāts vislielākais kravu apjoms (Francija, Nīderlande, Beļģija), ir ieviesušas elektroniskas sistēmas, lai mazinātu sastrēgumus uz ES ārējās robežas ar AK.

Aicinām iepazīties ar Francijas muitas dienesta informāciju angļu valodā vai franču valodā, kā arī noskatīties video “The French Smart Border”.

Iepazīstieties ar informāciju par Nīderlandes ostās noteikto kārtību vietnē “Get Ready for Brexit”, kā arī Nīderlandes muitas dienesta sniegto informāciju angļu valodā.

Beļģijas muitas dienesta informācija par breksitu pieejama šeit (angļu valodā).

Informācija par breksitu lasāma arī Īrijas muitas dienesta mājaslapā.

Iepazīstieties ar AK prasībām

Ar nosacījumiem, kas ir spēkā Apvienotajā Karalistē, lūdzam iepazīties, apmeklējot AK tīmekļa vietni https://www.gov.uk/transition

Pārliecinieties par sadarbības partnera gatavību kārtot muitas formalitātes AK

Uzņēmējiem jāņem vērā, ka importa deklarācijas iesniegšana AK pusē ne vienmēr ir AK importētāja pienākums, jo ne vienmēr pārdevēja atbildība beidzas ar eksporta formalitāšu pabeigšanu. Tas atkarīgs no noslēgtā līguma nosacījumiem (Incoterms).

Padziļināta informācija par preču izvešanu uz Apvienoto Karalisti un ievešanu no Apvienotās Karalistes:

Informācija par kārtību, kādā no 2022.gada 1.janvāra kārtojamas muitas formalitātes preču ievešanai Apvienotajā Karalistē, publicēta Eiropas Komisijas Nodokļu politikas un muitas savienības ģenerāldirektorāta tīmekļa vietnē

- Lai palīdzētu kravas automašīnu vadītājiem izprast praktisko robežas šķērsošanas procedūru attiecībā uz prasību skenēt noteiktus importa dokumentus pirms Lamanša kanāla šķērsošanas ar prāmi vai vilcienu, Francijas muitas administrācija ir izstrādājusi ļoti vienkāršu

Jautājumu gadījumā lūdzam sazināties ar VID Muitas pārvaldes ekspertiem, zvanot uz VID konsultatīvo tālruni +37167120000 un izvēloties sarunu tēmu Nr. 3 “Muita”.

Papildus aicinām iepazīties ar informāciju, kas publicēta Eiropas Komisijas Nodokļu politikas un muitas savienības ģenerāldirektorāta tīmekļa vietnē.

VID informatīvais materiāls: