Novēršanas likuma subjektam ir nepieciešams veikt sava klienta izpēti:

- nodibinot ilgstošas darījuma attiecības;

- pie vienreizējiem darījumiem, kuru summu pārsniedz 15 000 euro vai 10 000 euro skaidrā naudā;

- ja darījums satur riska indikatorus, aizdomīga darījuma pazīmes (skatīt 5. un 7. sadaļu).

Papildus jau veiktajai izpētei nodrošina atkārtotu identifikāciju, ja ir pamats aizdomām, ka iepriekš iegūtie dati par identificēto klientu nav patiesi, vai darījums šķiet aizdomīgs.

Ja izpēte nav veikta, darījumu uzsākt nedrīkst.

Veicot klienta – fiziskas personas – identifikāciju, iegūst personas vārdu, uzvārdu un personas kodu. Nerezidenta gadījumā iegūst dzimšanas datus, fotogrāfiju, valstī, kurā tiek veikta identifikācija, ieceļošanai derīga personas identifikācijas dokumenta datus (numuru, izdošanas vietu un iestādi). Nederīgo dokumentu reģistrā pārbauda visu Latvijā izdoto dokumentu derīgumu. Novēršanas likuma subjekts ir tiesīgs izgatavot un uzglabāt klienta identifikācijai un izpētei nepieciešamo dokumentu kopijas.

Identificējot juridisku personu, iegūst tās dibināšanas un reģistrācijas dokumentus, lai pārliecinātos par pārvaldības struktūru un sastāvu, juridisko adresi, nosaukumu, reģistrācijas numuru. Papildus ir nepieciešams noskaidrot faktisko saimnieciskās darbības veikšanas vietu. Juridiskiem veidojumiem noskaidro to dibināšanas mērķi un pārvaldītāju. Jā šādas ziņas tiek iegūtas no publiskiem informācijas avotiem, tad ir nepieciešams dokumentēt ziņu iegūšanas avotu un laiku, kad ziņas iegūtas. To var darīt, saglabājot informācijas avota pārskatus, kuros jau ir norādīta identificējošā informācija un datums, saglabājot ekrān šāviņus (screenshot) vai izdarot atzīmes ar roku, ja klienta identifikācijas un izpētes materiāli tiek glabāti papīra formātā.

Tāpat ir nepieciešams identificēt personas, kuras ir tiesīgas pārstāvēt juridisko personu attiecībās ar Novēršanas likuma subjektu, iegūstot dokumentu vai attiecīgā dokumenta kopiju, kas apliecina to tiesības pārstāvēt juridisko personu (pilnvarotās personas vārds, uzvārds, personu apliecinoša dokumenta numurs un izdošanas datums, institūcija, kas dokumentu izdevusi, kā arī šīs fiziskās personas pilnvarojums un statuss un, ja nepieciešams, juridiskās personas vadītāja vai pārvaldes institūcijas augstākās amatpersonas vārds, uzvārds).

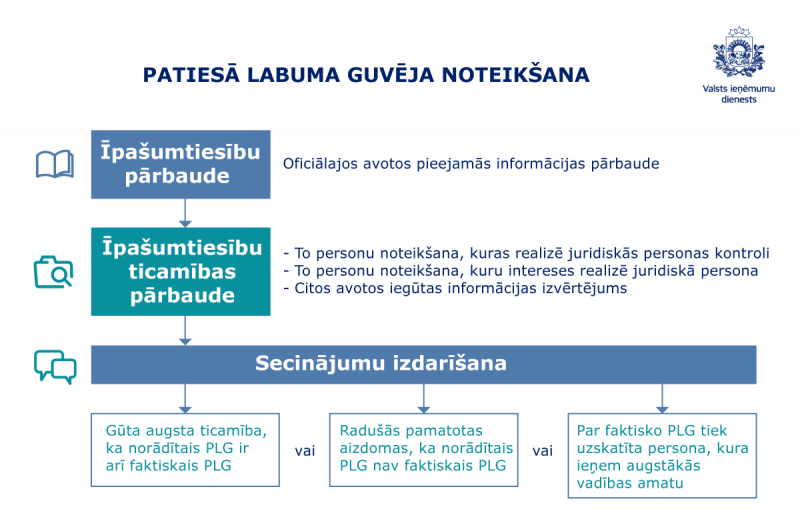

Novēršanas likums nosaka pienākumu juridiskajām personām iegūt informāciju par savu klientu patiesajiem labuma guvējiem, tai skaitā ja kontrole tiek īstenota netieši.

Atbilstoši Novēršanas likumā noteiktajam patiesā labuma guvējs ir fiziskā persona, kurai tiešas vai netiešas līdzdalības veidā pieder vairāk nekā 25 % no juridiskās personas kapitāla daļām vai balsstiesīgajām akcijām vai kura to tiešā vai netiešā veidā kontrolē.

Gadījumos, kad nevienai fiziskai personai nepieder vairāk par 25 % no juridiskās personas kapitāla daļām vai balsstiesīgajām akcijām un nav iespējams noteikt, kura fiziskā persona klientu kontrolē, par patiesā labuma guvēju var uzskatīt juridiskās personas augstāko vadību, ja ir izslēgtas šaubas, ka patiesā labuma guvējs ir cita persona.

Persona, kas ieņem amatu izpildinstitūcijā, ir persona, kura kontrolē uzņēmumu un pieņem lēmumus uzņēmuma vārdā. Piemēram, akciju sabiedrības gadījumā tas ir valdes priekšsēdētājs, valdes loceklis (atkarīgs no pilnvarojuma rīkoties, piemēram, ja valdē ir pieci valdes locekļi, kas katrs ir tiesīgs klientu pārstāvēt atsevišķi, norāda visus valdes locekļus). Šādā gadījumā subjekts noskaidro klienta izpildinstitūcijas pārstāvi, kuram ir tiesības pieņemt vadības lēmumus. Zemāka riska klientiem būtu pietiekami iegūt informāciju par izpildinstitūcijas pārstāvi. Augstāka riska klientiem būtu nepieciešams veikt papildu izpēti, lai pārliecinātos, ka persona faktiski pieņem vadības lēmumus. Šādā gadījumā subjekts dokumentē darbības, ko tas ir veicis, lai noskaidrotu klienta patiesā labuma guvēju.

Ja klients ir kapitālsabiedrība, kas 100 % apmērā pieder Latvijas valstij vai Latvijas pašvaldībai, kā arī Latvijas publisko tiesību juridiskajām personām un to iestādēm patieso labuma guvēju (fizisko personu) noskaidro, publiskajos reģistros iegūstot ziņas par iestādes augstāko vadību.

Klientu patiesā labuma guvēju noskaidrošanas sakarā subjektam savās politikās un procedūrās nepieciešams aprakstīt veicamās darbības un procesus atbilstoši tā darbības specifikai un klientu riskam (piemēram, kad nepieciešami dokumenti, kad ir pietiekami iegūt klienta skaidrojumu, kad informāciju no publiskiem avotiem, kādā apjomā u. tml.).

Identificējot patieso labuma guvēju, iegūst fiziskas personas:

- identifikācijas datus;

- informāciju par nacionalitāti, rezidences valsti, kontrolēto kapitāldaļu apmēru, netiešās ietekmes veidu un pārvaldības mehānismu;

- ja kontrole tiek īstenota ar juridiskā veidojuma starpniecību, tad ir nepieciešams iegūt šī juridiskā veidojuma pilnvarotās personas vai pēc pienākumiem līdzvērtīgas personas identificējošo informāciju un juridiskā veidojuma identificējošo informāciju.

Noskaidrojot patiesā labuma guvēju, primāri ir jāpārbauda Uzņēmumu reģistra rīcībā esošā informācija. Pamatojoties uz klienta riska novērtējumu, papildus Uzņēmumu reģistra informācijai jāpieprasa klienta pašdeklarācija un jāpārbauda ziņas citos avotos vai informācijas sistēmās. Izmantojot klienta pašdeklarāciju, tai būtu jāsatur klienta paraksts un datums vai elektroniskais paraksts, ja deklarācija netiek aizpildīta klātienē.

Pārliecinoties par patiesā labuma guvēja patiesumu, ņem vērā iespējamos riska faktorus, kas var norādīt uz nepatiesas informācijas sniegšanu. Piemēram, vai patiesais labuma guvējs atbilst tādas personas tēlam, kas spēj vadīt uzņēmumu vai būt tā īpašnieks, jo kā patiesie labuma guvēji var tikt norādītas personas bez noteiktas dzīvesvietas vai personas no jurisdikcijām, kuras nesadarbojas. Pievērš uzmanību, ja, izmantojot Novēršanas likuma subjektam pieejamos resursus, ir būtiski apgrūtināta patiesā labuma guvēja noskaidrošana. Var rasties situācija, ka klienta struktūra ir sarežģīta (piemēram, klients reģistrēts valstī, kur nav pieejami publiski reģistri par dalībniekiem, un īpašnieku struktūrā ir vairāki nominālie īpašnieki, klients ir ES dalībvalstī reģistrēts uzņēmums un tam ir vairāki īpašnieki juridiskās personas, kuru juridiskā forma apgrūtina to īpašnieku un patiesā labuma guvēju noteikšanu), šādā situācijā subjektam, lai pārliecinātos par klienta patiesā labuma guvēju, būtu jāpieprasa klientam iesniegt īpašumtiesību un pārvaldības struktūras shēmu.

Sarežģījumi klienta patiesā labuma guvēju noskaidrošanā var ietekmēt klienta noteikto riska līmeni. Gadījumos, kad struktūra ir sarežģīta un ir apgrūtināta klienta patiesā labuma guvēja noskaidrošana, tas ir uzskatāms par faktoru, kas paaugstina klienta risku. Savukārt, ja patiesā labuma guvēju ir iespējams noskaidrot, neskatoties uz vairākiem īpašnieku līmeņiem un to jurisdikcijām un subjekts izprot klienta darbību, sarežģītā klienta struktūra vien nepaaugstina klienta risku.

Kā risku paaugstinošs faktors var būt vērtējams apstāklis, ka subjekta noskaidrotais klienta patiesā labuma guvējs neatbilst Uzņēmumu reģistrā reģistrētajam patiesā labuma guvējam, līdz ar to nepieciešams izvērtēt tā ietekmi uz klienta risku.

Ja klientam tiek konstatēts paaugstināts risks, nepieciešams veikt papildu izpēti. Gadījumā, kad papildu izpēte nenovērš aizdomas par klienta darbību citas personas interesēs vai labā, darījuma attiecības netiek uzsāktas vai tiek pārtrauktas vai gadījuma rakstura darījums netiek veikts.

Jāņem vērā fakts, ka personas, kas cenšas legalizēt noziedzīgā veidā iegūtus līdzekļus, mēģina to darīt dažādu juridisku veidojumu aizsegā, piemēram, izveidojot labdarības fondus, biedrības un nodibinājumus, kas negūst peļņu, bet var tikt izmantoti līdzekļu akumulēšanai un pārvešanai pāri robežām. Biedrībām, kas nav sabiedriskā labuma organizācijas, piemīt augstāks korupcijas, noziedzīgi iegūtu līdzekļu legalizācijas un terorisma finansēšanas risks, jo sevišķi, ja biedrības saņem vai veic pārrobežu maksājumus.

Identifikācijas procesā kā papildu informācijas avots var tikt izmantota publiskos reģistros pieejamā informācija (piemēram, VID Publiskojamās informācijas datubāze, SIA “Lursoft” datubāze, SIA “Firmas.lv” datubāze, Valsts vienotā datorizētā zemesgrāmata u.c. avoti), izmantoto informācijas avotu un no tā saņemto informāciju nepieciešams dokumentēt.

Klienta izpētes gaitā konstatēta nesakritība PLG informācijā.

Konstatējot nesakritību Uzņēmumu reģistrā pieejamajā informācijā par klienta PLG ar klienta sniegto informāciju, atbilstoši NILLTPFN likuma 18.panta trešajā prim daļā noteiktajam subjektam 3 darbdienu laikā par to ir jāpaziņo Uzņēmumu reģistram.

Ziņojot par neatbilstībām reģistrētajā informācijā par patieso labuma guvēju, Uzņēmumu reģistrs ir apkopojis gadījumus, kad informācijas atšķirība nav uzskatāma par kļūdu un nav nepieciešams ziņot par neatbilstību.

- Transkripcijas vai pārrakstīšanās kļūdas personu datos.

Nav nepieciešams ziņot par kļūdu:

Personas datu transkripcija no svešvalodas. Piemēram, Jakrin un Yakrin. Institūcijas, kas izsniegusi personu identificējošu dokumentu, nosaukuma atveide. Piemēram, personu apliecinošu dokumentu izdevusi Krievijas Federācijas dienests, taču Reģistrā reģistrēts institūcijas nosaukums – FMC vai ФMC, vai The Federal Migration Service, vai tā latviskotais tulkojums.

Nepieciešams ziņot par kļūdu:

Ja personu datos tiek konstatēts burta vai garumzīmju iztrūkums un citas pārrakstīšanās vai acīmredzamas pārrakstīšanās kļūdas. Piemēram, personas vārds reģistrēts Jarins, taču faktiski bija jāreģistrē kā Jakrins.

- Transliterācijas kļūdas vai pārrakstīšanās kļūdas ārvalstu subjekta datos.

Nav nepieciešams ziņot par kļūdu:

Ārvalsts subjekta nosaukums atveidots, izmantojot nacionālo alfabētu (slāvu/ arābu u.c. valstu alfabētu), taču Uzņēmumu reģistrā ārvalsts subjekts reģistrēts, izmantojot latīņu alfabētu. Piemēram, Руссиан Воод reģistrēts kā Russian Vood.

Ārvalsts subjekta identificējošā informācija Uzņēmumu reģistrā reģistrēta aizstājot atsevišķus burtus ar latīņu alfabēta burtiem. Piemēram, ārvalsts subjekta juridiskā adrese ir Vācija, Alsleben, Bernburger Straβe, burts “β”tiek aizstāts ar burtiem “ss” vai adrese ir atveidota latviešu valodā.

Nepieciešams ziņot par kļūdu:

Ja ārvalsts subjekta identificējošā informācijā konstatēts burta un citas pārrakstīšanās vai acīmredzamas pārrakstīšanās kļūdas. Piemēram, OU Sixxv vietā reģistrēts OU Sixv.

- Atšķirības personu identificējošu dokumentu datos.

Nav nepieciešams ziņot par kļūdu:

Uzņēmumu reģistrā informācijā par PLG kā personu apliecinošs dokuments reģistrēta ID karte, taču likuma subjekta rīcībā ir personas pases dati.

Nepieciešams ziņot par kļūdu:

Identiskos personu identificējošu dokumentu datos konstatētas datu atšķirības. Piemēram, atšķirīgi dokumenta izdošanas datumi, dokumenta numura neatbilstība, tāpat arī citas atšķirības, kas neļauj gūt pārliecību, ka reģistrētā persona ir viena un tā pati.

- Atšķirības informācijā par personas valstspiederību.

Nav nepieciešams ziņot par kļūdu:

Fiziskai personai ir dubultpilsonība, taču Uzņēmumu reģistrā tā reģistrēta tikai ar vienu valstspiederību.

Nepieciešams ziņot par kļūdu:

Fiziskai personai (PLG) ievadot datus par valstspiederību, norādīts “Libērijas Republika”, taču visos iesniegtajos dokumentos norādīts “Latvijas Republika”.

- Atšķirības personu identificējošos datos.

Nav nepieciešams ziņot par kļūdu:

Ārvalsts fiziskai personai ir beigusies Latvijas Republikā piešķirtā uzturēšanas atļauja, kā rezultātā personai piešķirtais personas kods ir neaktīvs (nav personas koda), taču Uzņēmumu reģistrā personai atsevišķos statusos (valde/ dalībnieks/ PLG) reģistrēts personas kods.

Nepieciešams ziņot par kļūdu:

Ārvalsts fiziskai personai ir Latvijas Republikā piešķirts personas kods, taču, piemēram, PLG identificējošā informācijā norādīti dzimšanas dati.

- Atšķirības personu, ar kuru starpniecību PLG īsteno kontroli juridiskajā personā, datos.

Nav nepieciešams ziņot par kļūdu:

Subjektam, ar kura starpniecību PLG veic kontroli juridiskajā personā, ir mainīts nosaukums un juridiskā adrese vai, piemēram, tas ir likvidēts/reorganizēts.

Nepieciešams ziņot par kļūdu:

Subjektam, ar kura starpniecību PLG veic kontroli juridiskajā personā, identificējošie dati norādīti kļūdaini. Piemēram, kļūda reģistrācijas numurā.

Papildu informācija par konstatētās PLG informācijas nesakritību un šī fakta paziņošanu pieejama Uzņēmumu reģistra vadlīnijās.

Klienta izpētes mērķis ir noskaidrot darījuma attiecību un individuālu darījumu mērķi, lai spētu noteikt ar to saistītos riskus un identificētu gadījumus, kad darījumu attiecības iziet ārpus pieņemamām robežām vai atbilst riska pazīmēm. Izpēte ir komplekss pasākumu kopums, ko veic, lai nodrošinātu Novēršanas likuma mērķa sasniegšanu un izpildītu normatīvajos aktos noteiktās prasības. Veicot klienta izpēti, iegūst tādu informācijas un dokumentu apjomu, lai jau sākotnēji, nodibinot darījuma attiecības ar klientu, Novēršanas likuma subjektam būtu iespējams samazināt un novērst risku tikt iesaistītam noziedzīgi iegūtu līdzekļu legalizācijā un terorisma finansēšanā.

Klienta izpētes un darījumu uzraudzības darbību pamatā ir uz risku bāzēta pieeja. Lai apliecinātu izpētes un darījumu uzraudzības veikšanu ir nepieciešams dokumentēt veiktās darbības un kārtot katra klienta un individuāla identificējama darījuma dokumentāciju. Lai veiksmīgi organizētu klienta darījumu uzraudzību, katram Novēršanas likuma subjektam savā iekšējās kontroles sistēmā ir skaidri jādefinē tās aizdomīgu darījumu pazīmes, kas atbilst viņa sniegto pakalpojumu un apkalpoto klientu lokam. Tādējādi subjekts spēs iegūt informāciju un dokumentus par klientu tādā apjomā, kas ļautu izprast klienta un tā saimnieciskās vai personiskās darbības specifiku un objektīvi novērtēt klientam piemītošo noziedzīgi iegūtu līdzekļu legalizācijas un terorisma finansēšanas risku. Riska novērtējums ir pamats, lai nodrošinātu efektīvu un klienta riska līmenim atbilstošu klienta un tā veikto darījumu uzraudzību visu darījuma attiecību laikā. Subjektam ir jāparedz konkrētam klienta riska līmenim atbilstoša darījumu uzraudzība. Šāda procedūra nodrošina subjekta spēju pamatot veikto uzraudzības darbību apmēru un atbilstību riska novērtējumam.

Obligāti nepieciešams dokumentēt klienta darījumu uzraudzību, tai skaitā tādu darījumu uzraudzību, kuri ir pārbaudīti un nav izrādījušies aizdomīgi. Ja personai rodas šaubas par klienta veikto darījumu patieso mērķi vai patieso labuma guvēju, tai ir jāpieprasa skaidrojumi, līgumi, darījumu apliecinošie dokumenti un visa šī informācija jāsaglabā klienta lietā. Pretējā gadījumā uzraudzības un kontroles institūcija uzskatīs, ka darījuma uzraudzība nav notikusi, aizdomīgi darījumi nav identificēti, savukārt nedokumentētus (no klienta mutiski) saņemtus skaidrojumus, kas nekādi nav apliecināmi ar dokumentiem vai ir pretrunā citai informācijai neņems vērā.

Novēršanas likuma subjekts ir atbildīgs par izpētes datu patiesumu. Lai mazinātu administratīvo slogu un veicinātu informācijas iegūšanas iespējas, Novēršanas likuma 28.pants paredz subjekta klientam pienākumu sniegt patiesu identifikācijas informāciju, tomēr par veikto uzraudzības pasākumu kopējo apmēru ir atbildīgs Novēršanas likuma subjekts. Jāņem vērā, ka klienta izpēte nav vienreizējs process, tādējādi Novēršanas likuma subjektam jāseko līdzi savu klientu darījumiem un paaugstināta riska gadījumā vai mainoties būtiskiem ar klientu saistītiem apstākļiem jāveic atkārtota klienta izpēte, tai skaitā padziļināta (nepieciešamības gadījumā) un jāspēj operatīvi mainīt kā klienta darījumu uzraudzības apmēru tā arī intensitāti.

Faktori, kas liecina par augstu risku:

- darījumi ir lieli un klientam netipiski – klientam netipiski darījumi ar biznesa partneriem, kuru savstarpējā saikne nav izskaidrojama vai ir neparasta;

- sarežģīti darījumi –darījumi, kuros atšķiras pakalpojumu/preču saņēmējs un maksājuma veicējs, vai darījuma sarežģītā struktūra nav loģiski pamatojama ar ekonomisko izdevīgumu;

- šķietami saistīti darījumi bez ekonomiska vai juridiska pamatojuma –darījumi, kuri tiek veikti bez faktiskas preču/pakalpojumu plūsmas, no ekonomiskā viedokļa nav pamatoti vai uzņēmumam nav iespējas nodrošināt šādus pakalpojumus/produktus. Papildus uzņēmumi var strukturēt darījumus, lai izvairītos no dažādiem uzraudzības kritērijiem, tādēļ ir jāvērtē darījumu iespējamā saistība no to apzinātas, bet juridiski un ekonomiski nepamatotas perspektīvas;

- darījumā piedalās persona no augsta riska trešajām valstīm – Latvija kā tranzītvalsts bieži tiek izmantota legalizācijas darījumos, tādēļ pastiprināta uzmanība ir jāpievērš darījumiem (gan preču, gan naudas plūsmai) no augsta riska jurisdikcijām.

Kopējais klienta izpētes apjoms un process ir balstīts uz:

- klienta risku – piemēram, zems risks fiziskai personai, augsts – juridiskai;

- rezidences (reģistrācijas) valsts risku – piemēram, zems risks rezidentam, augsts risks klientam juridiskai personai, kura reģistrēta Krievijā;

- klienta personisko un komercdarbības risku – piemēram, zems risks pārtikas preču tirdzniecības uzņēmumam no Eiropas Ekonomiskās zonas, augsts risks uzņēmumam, kurš importē akcīzes preces no Neatkarīgo Valstu Sadraudzības (NVS) valstīm;

- lietotajiem produktiem, pakalpojumiem un to piegādes metodēm – piemēram, zems risks pakalpojumiem un precēm, kuras var saņemt tikai klātienē, augsts risks attālinātas identifikācijas finanšu instrumentu pārvaldības pakalpojumiem.

Papildu riska faktori, lai paplašinātu klienta izpētes apjomu un regularitāti:

- darījuma attiecību mērķis – būtiski pirms darījuma attiecību uzsākšanas noskaidrot plānoto darījumu mērķi, lai būtu iespējams konstatēt gadījumus, kad plānotais darījums atbilst aizdomīga darījuma pazīmēm;

- plānoto un veikto darījumu regularitāte – atkarībā no uzņēmējdarbības specifikas ikdienišķiem darījumiem piemīt sava veida regularitāte, tādēļ neplānoti un neregulāri darījumi var liecināt par uzņēmuma iesaisti noziedzīgi iegūtu līdzekļu legalizācijā vai krāpnieciskā darbībā;

- plānoto un veikto darījumu apmērs – darījuma apmērs ir papildu pazīme, kas var liecināt par klientam netipiska darījuma veikšanu. Straujas un neizskaidrojamas izmaiņas darījumu apmērā vai liela apmēra skaidras naudas darījumi var liecināt par iesaisti noziedzīgi iegūtu līdzekļu legalizācijā;

- darījuma attiecību ilgums – jo darījuma attiecības ir ilgākas, jo teorētiskais risks to ļaunprātīgai izmantošanai samazinās, tomēr citu augsta riska faktoru ietekmē šis risks nevar tikt uzskatīts par noteicošo, jo laba reputācija var tikt izmantota arī ļaunprātīgā nolūkā.

Ja darījuma attiecības notiek neparastos apstākļos, tas ir uzskatāms par risku palielinošu faktoru. Papildus par risku palielinošiem faktoriem uzskata klientu vai patieso labuma guvēju, kurš ir saistīts ar valsti vai teritoriju, kurai ir:

- augsts korupcijas risks – nav vienota standarta korupcijas riska noteikšanai, tādēļ būtu ieteicams izmantot Transparency International vai citu publiski pieejamu informāciju par konkrētas jurisdikcijas korupcijas līmeni;

augsts tādu noziegumu īpatsvars, kuri var radīt noziedzīgi iegūtus līdzekļus, – piemēram, narkotisko vielu, ieroču, cilvēku, akcīzes preču kontrabanda. Nav viennozīmīgs šādu jurisdikciju saraksts, tādēļ ir jāizmanto publiski pieejamā un vispārzināmā informācija. Piemēram, pasaules valstu noziedzības indekss un Apvienoto Nāciju Organizācijas dokumenti. Papildus skatīt jurisdikcijas riska pazīmes (zemāk);

JURISDIKCIJAS RISKS

FATF noteiktās augsta riska valstis

FATF noteiktās augsta riska valstis

Jurisdikcijas, uz kurām attiecas FATF aicinājums tās locekļiem un citām jurisdikcijām piemērot pretpasākumus

- Irāna

- Korejas Tautas Demokrātiskā Republika (KTDR)

Jurisdikcija, uz kuru attiecas FATF aicinājums tās locekļiem un citām jurisdikcijām piemērot pastiprinātus uzticamības pārbaudes pasākumus, kas ir proporcionāli riskiem, kas izriet no jurisdikcijas

FATF augsta riska trešās valstis (pelēkais saraksts), kas paudušas politisku apņemšanos novērst konstatētās nepilnības un sadarbībā ar FATF sagatavojušas rīcības plānu:

- Alžīrija

- Angola

- Bolīvija

- Bulgārija

- Kamerūna

- Haiti

- Kenija

- Kotdivuāras republika

- Kuveita

- Laosas Tautas Demokrātiskā Republika

- Libāna

- Monako

- Namībija

- Nepāla

- Papua Jaungvineja

- Dienvidsudāna

- Sīrija

- Jemena

- Kongo Demokrātiskā republika

- Venecuela

- Virdžīnu salas

- Vjetnama

Papildu informācija par norādītajām valstīm skatāma šeit

Kā nozīmīgu informāciju, izvērtējot valsts risku, iesakām izmantot FATF informāciju par valstu atbilstību FATF rekomendācijām un to noziedzīgi iegūtu līdzekļu legalizācijas novēršanas sistēmu efektivitāti. Ziņojumu portatīvā dokumenta formātā (PDF) skatīt šeit.

ES noteiktās augsta riska trešās valstis

Obligāts paaugstināta riska valstu saraksts, kas jāņem vēra, nosakot jurisdikcijas risku, ir Eiropas Komisijas Deleģētā regula (ES) 2024/163, ar ko tiek grozīts augsta riska trešo valstu saraksts, kas bija noteikts ar Deleģēto regulu (ES) 2016/1675. Attiecīgi, ņemot vērā regulā noteikto spēkā stāšanās termiņu, no 2024.gada 7.februāra spēkā ir šāds augsta riska trešo valstu saraksts:

|

1

|

Afganistāna

|

|

2

|

Barbadosa

|

|

3

|

Burkinafaso

|

|

4

|

Kamerūna

|

|

5

|

Kongo Demokrātiskā Republika

|

|

6

|

Gibraltārs

|

|

7

|

Haiti

|

|

8

|

Jamaika

|

|

9

|

Mali

|

|

10

|

Mozambika

|

|

11

|

Mjanma

|

|

12

|

Nigērija

|

|

13

|

Panama

|

|

14

|

Filipīnas

|

|

15

|

Senegāla

|

|

16

|

Dienvidāfrika

|

|

17

|

Dienvidsudāna

|

|

18

|

Sīrija

|

|

19

|

Tanzānija

|

|

20

|

Trinidāda un Tobāgo

|

|

21

|

Uganda

|

|

22

|

Apvienotie Arābu Emirāti

|

|

23

|

Vanuatu

|

|

24

|

Vjetnama

|

|

25

|

Jemena

|

Ar 2019.gada 29.jūnija grozījumiem Novēršanas likumā ir ieviestas jaunas prasības attiecībā uz klientiem no augsta riska trešajām valstīm. Par augsta riska trešajām valstīm ir uzskatāmas valstis, kuras par tādām ir atzītas ar Eiropas Komisijas Deleģēto regulu (ES) 2016/1675 vai tai līdzvērtīgu normatīvo aktu ((ES) 2024/163).

Novēršanas likuma 25.1 panta pirmā daļa paredz, ka subjekts, konstatējot darījuma attiecības vai gadījuma rakstura darījumu ar klientu no augsta riska trešās valsts, veic šādus padziļinātas klienta izpētes pasākumus:

- iegūst un izvērtē papildinformāciju par klientu un tā patieso labuma guvēju, kā arī pārliecinās par iegūtās papildinformācijas patiesumu;

- iegūst un izvērtē papildinformāciju par darījuma attiecību paredzamo būtību;

- iegūst un izvērtē informāciju par klienta un tā patiesā labuma guvēja līdzekļu un labklājības izcelsmi;

- iegūst un izvērtē informāciju par paredzamo vai veikto darījumu pamatojumu;

- saņem augstākās vadības piekrišanu darījuma attiecību uzsākšanai vai turpināšanai;

- veic darījuma attiecību padziļinātu uzraudzību, palielinot piemēroto kontroļu skaitu un biežumu un nosakot darījuma veidus, kuriem nepieciešama atkārtota pārbaude.

Svarīgi veikt visas Novēršanas likuma 25.1 panta pirmajā daļā uzskaitītas darbības. Šādam izvērtējumam jābūt dokumentētam un jāatspoguļo klientam piešķirtā riska līmeni. Atšķirībā no augsta riska jurisdikcijām, augsta riska trešās valstis ir skaidri definētas un Novēršanas likums paredz konkrētu iegūstamās informācijas apmēru. Savukārt informāciju par augsta riska jurisdikcijām var iegūt no NRA, kā arī Zemu nodokļu vai beznodokļu valstu un teritoriju saraksta.

Kā palīgu risku novērtēšanā var izmantot arī citu valstu, kuras ieviesušas FATF standartus, sagatavoto publiski pieejamo informāciju.

Par augsta riska klientiem tiek uzskatīti klienti, kuri:

- ir juridiski veidojumi, kas pārvalda privātos investīciju fondus;

- ir uzrādītāja vērtspapīru emitenti;

- veic liela apmēra darījumus skaidrā naudā;

- ir izveidojuši biznesa specifikai neparastu vai pārāk sarežģītu pārvaldības vai juridisko struktūru;

- lieto privātbaņķiera pakalpojumus;

- lieto produktus, pakalpojumus un piegādes kanālus, kas veicina anonimitāti, ierobežo identifikācijas iespējas un darījuma attiecību pārraudzību;

- saņem maksājumus no nezināmām trešajām pusēm;

- lieto jaunus produktus, pakalpojumus, piegādes metodes vai jaunas tehnoloģijas.

Par risku pazeminošiem faktoriem, veicot klienta izpēti un darījumu uzraudzību, var uzskatīt:

- valsti, kurā ir efektīva noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas novēršanas (AML/CFT) sistēma;

- valsti, kura piemēro starptautiskos noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas novēršanas (AML/CFT) standartus;

- valsti ar zemu korupcijas risku;

- valsti ar zemu tādu noziegumu īpatsvaru, kuri ģenerē noziedzīgus līdzekļus.

Ja risks ir zems, vienkāršoto klienta izpēti var piemērot:

- valsts un pašvaldību pārvaldītiem uzņēmumiem un iestādēm;

- publiskām akciju sabiedrībām.

Vienkāršotas klienta izpētes pasākumus var piemērot, ja klientam nav identificētas augsta riska pazīmes un tas atbilst visiem šiem kritērijiem:

- darījumi tiek veikti uz rakstiska līguma pamata;

- pirmais darījums tiek veikts no bankas konta Eiropas Savienības bankā;

- darījumam nav aizdomīgu pazīmju;

- darījums nav lielāks par 15 000 euro;

- labumu no darījuma nevar izmantot trešās puses;

- nav iespējams pārnest līdzekļus uz finanšu vai apdrošināšanas instrumentiem.

*pastāvot risku paaugstinošiem apstākļiem vienkāršoto klienta izpēti nedrīkst veikt!

Padziļinātās klienta izpētes mērķis ir veikt padziļinātu klienta un to darījumu uzraudzību. Padziļinātā klienta izpēte jāveic:

- uzsākot un uzturot darījuma attiecības vai veicot gadījuma rakstura darījumu ar klientu, kas nav personīgi piedalījies identifikācijas procedūrā klātienē, izņemot gadījumu, kad tiek izpildīti šādi nosacījumi:

- likuma subjekts nodrošina atbilstošus noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas riskus mazinošus pasākumus, tai skaitā politiku un procedūru izstrādi un darbinieku apmācību par neklātienes identifikācijas veikšanu,

- klienta identifikācija, izmantojot tehnoloģiskos risinājumus, kas ietver videoidentifikāciju vai drošu elektronisko parakstu, vai citus tehnoloģiskos risinājumus, tiek veikta Ministru kabineta noteiktajā apjomā un kārtībā;

- pamatojoties uz risku novērtējumu, uzsākot un uzturot darījuma attiecības vai veicot gadījuma rakstura darījumu ar klientu — politiski nozīmīgu personu, politiski nozīmīgas personas ģimenes locekli vai ar politiski nozīmīgu personu cieši saistītu personu;

- citos gadījumos, uzsākot un uzturot darījuma attiecības vai veicot gadījuma rakstura darījumu ar klientu, ja pastāv paaugstināts noziedzīgi iegūtu līdzekļu legalizācijas vai terorisma un proliferācijas finansēšanas risks.

Padziļināta klientu izpēte nozīmē – padziļināta klienta darbības pārzināšana – gan par pašu klientu, kas patiesībā gūst labumu no klienta darbības, gan par tā darījumiem un līdzekļu izcelsmi - kādi darījumi tiek veikti, kāda ir līdzekļu plūsma, to izcelsme, kas ir darījumos iesaistītās puses, kas ir klienta darījumu partneri utt. Jebkura publiski pieejama negatīva rakstura informācija (banka izbeidz darījuma attiecības, iespējama iesaiste noziedzīgos nodarījumos vai saikne ar personām, kas tajos iesaistītas) ir uzskatāma par pazīmi, kas rada augstu noziedzīgi iegūtu līdzekļu legalizēšanas risku. Līdz ar 2019.gada 29.jūnija grozījumiem Novēršanas likumā ir būtiski paplašināts padziļinātās klienta izpētes apjoms.

Padziļinātās izpētes apjoms ir tieši atkarīgs no risku paaugstinošiem apstākļiem, tādējādi, jo vairāk risku paaugstinošu apstākļu, aizdomīgu darījumu pazīmju un riska indikatoru, jo vairāk informācijas jāiegūst, lai gūtu pārliecību, ka darījums nav aizdomīgs. Novēršanas likuma 22. panta pirmā daļa paredz, ka pie padziļinātas izpētes jāveic vismaz viena no zemāk minētajām darbībām:

- iegūt un izvērtēt papildinformāciju par klientu un tā patieso labuma guvēju, kā arī pārliecināties par iegūtās papildinformācijas patiesumu;

- iegūt un izvērtēt papildinformāciju par darījuma attiecību paredzamo būtību;

- iegūt un izvērtēt papildinformāciju par klienta veikto darījumu atbilstību norādītajai saimnieciskajai darbībai;

- iegūt un izvērtēt informāciju par klienta un tā patiesā labuma guvēja līdzekļu un labklājības izcelsmi;

- iegūt un izvērtēt informāciju par paredzamo vai veikto darījumu pamatojumu;

- saņemt augstākās vadības piekrišanu darījuma attiecību uzsākšanai vai turpināšanai;

- veikt darījuma attiecību padziļinātu uzraudzību, palielinot piemēroto kontroļu skaitu un biežumu un nosakot darījuma veidus, kuriem nepieciešama atkārtota pārbaude;

- veikt citus pasākumus, kas nepieciešami, lai pārliecinātos par darījuma attiecību vai gadījuma rakstura darījuma tiesisko un ekonomisko būtību.

Ja uzraudzības vai kontroles institūcija konstatēs vairākus risku paaugstinošus faktorus, kas ir par pamatu padziļinātas izpētes veikšanai, tad tikai vienas Novēršanas likuma 22.panta pirmajā daļā minētās papildu darbības veikšana tiks uzskatīta par nepietiekamu padziļinātas izpētes apjomu.

Novēršanas likuma 22.panta pirmajā daļā lietotais termins “izvērtēt” sevī ietver dokumentētu un pierādāmu apstākļu objektīvu izvērtējumu, proti, mutiski sniegts skaidrojums par telefoniski saņemtu papildinformāciju, citu nedokumentētu informāciju, subjekta iekšējo pārliecību vai ilgstošu pazīšanos ar klientu un tās objektīvu izvērtēšanu, nebūs uzskatāms par Novēršanas likuma prasībām atbilstošu izvērtējumu.

Padziļinātā klienta izpēte ir loģisks secīgu darbību kopums, kurā tiek salīdzināta klienta sniegtā vai par viņu iegūtā informācija ar viņa veiktajiem darījumiem un publiski pieejamo informāciju, nepieciešamības gadījumā pieprasot papildu informāciju. Darījumiem jāatbilst klienta saimnieciskajai darbībai, to apmēram klienta iepriekš norādītajiem robežlielumiem, savukārt pie nesakritībām ir jāiegūst papildu informācija par darījumiem (līgumi, maksājuma uzdevumi, klienta darījuma partnera izpētes informācija, citi darījuma faktu apliecinoši dokumenti) un patiesā labuma guvējiem (mantiskais stāvoklis, līdzekļu izcelsme, profesionālā pieredze un kvalifikācija, saikne ar citiem uzņēmumiem, kuriem ir vieni un tie paši patiesā labuma guvēji).

Novēršanas likuma subjekts ir tiesīgs nepiemērot Novēršanas likuma likuma 11.1 panta pirmās daļas 1., 2. un 3. punktā minētos klienta izpētes pasākumus attiecībā uz darījumiem ar elektronisko naudu, ja pastāv zems noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas risks, likuma subjekts ir veicis risku novērtējumu un atbilstošus risku mazinošus pasākumus, tai skaitā izpildot visus šādus nosacījumus:

- maksājuma instrumentā elektroniski uzglabāto naudas summu nevar papildināt un elektroniskās naudas turētāja elektroniski uzglabātā summa nepārsniedz 150 euro;

- maksājuma instrumentu var izmantot tikai preču vai pakalpojumu iegādei, ko nodrošina elektroniskās naudas emitents vai kas tiek nodrošināti pakalpojumu sniedzēju tīklā

- maksājuma instruments nav saistīts ar maksājumu kontu, un tas neļauj uzglabāto summu apmainīt pret skaidru naudu vai kriptoaktīviem;

- elektroniskās naudas emitents veic darījuma vai darījuma attiecību pietiekamu uzraudzību, lai varētu atklāt aizdomīgus darījumus.

Par politiski nozīmīgu personu ir atzīstama persona, kura ieņem vai ir ieņēmusi nozīmīgu publisku amatu, proti, persona, kura ieņem augstākā līmeņa amatu valsts vai pašvaldības iestādēs Latvijā vai kādā citā valstī, vai kādā starptautiskā organizācijā. Attiecībā uz politiskām personām valda uzskats, ka, ja persona vienreiz ir bijusi politiski nozīmīga persona, tad tāda viņa paliek uz mūžu. Novēršanas likumā iekļautā politiski nozīmīgas personas definīcija atbilst šiem kritērijiem, taču padziļināta klienta izpēte ir jāpiemēro tikai tādām politiski nozīmīgam personām, kas rada paaugstinātu risku vai ir ieņēmušas šo politiski nozīmīgo amatu pēdējo 12 mēnešu laikā. Ja persona pēdējos 13 mēnešus vairs neieņem politiski nozīmīgas personas amatu un nerada paaugstinātu risku, subjekts var izvēlēties nepiemērot padziļināto klienta izpēti, taču tas nenozīmē, ka persona vairs nav uzskatāma par politiski nozīmīgu personu. Papildus norādām, ka obligāti ir jādokumentē izvērtējums, kurš ir par pamatu padziļinātās izpētes izbeigšanai. Saistībā ar politiski nozīmīgu personu ir jāvērtē arī šo personu radinieki un cieši saistītas personas. Politiski nozīmīgas personas, tā ģimenes locekļa un cieši saistītas personas definīcija ir sniegta Novēršanas likuma 1.panta 18., 18.1 un 18.2 punktā.

Politiski nozīmīgas personas (turpmāk – PNP) ģimenes loceklis ir persona, kura ir politiski nozīmīgas personas:

- laulātais vai laulātajam pielīdzināma persona. Persona par laulātajam pielīdzināmu personu uzskatāma tikai tad, ja attiecīgās valsts likumi tai nosaka šādu statusu;

- bērns vai politiski nozīmīgas personas laulātā vai laulātajam pielīdzināmas personas bērns, viņa laulātais vai laulātajam pielīdzināma persona;

- vecāks, brālis vai māsa.

Ar politiski nozīmīgu personu cieši saistīta persona ir fiziskā persona, par kuru ir zināms, ka:

- personai ir darījuma attiecības ar PNP;

- personai ir citas ciešas attiecības ar PNP;

- persona ir akcionārs vai dalībnieks vienā un tajā pašā komercsabiedrībā ar PNP;

- fiziskā persona, kura ir vienīgā tāda juridiska veidojuma īpašnieks, par ko ir zināms, ka tas faktiski izveidots PNP labā

Politiski nozīmīgas personas (PNP) izpēte

- metode: Klienta izpētes process (anketēšana): Galvenā PNP, PNP ģimenes locekļa un ar PNP cieši saistītas personas statusa noskaidrošanas metode ir klienta izpēte, veicot klienta izpētes pasākumus atbilstoši Novēršanas likuma 11.1 panta prasībām. Klienta izpētes procesa ietvaros tiek iegūti dati par klienta darba vietu un amatu, kā arī tiek uzdots tiešs jautājums par to, vai klients atbilst PNP, PNP ģimenes locekļa vai ar PNP cieši saistītas personas statusam. Novēršanas likuma subjekts klienta izpētes anketā uzskaita visus iekšējās kontroles sistēmā definētos politiski nozīmīgos amatus, kuri piešķir klientam PNP statusu.

- metode: Klienta pārbaude datu bāzēs: Novēršanas likuma subjekts veic klienta pārbaudi komerciālās PNP datu bāzēs. Šī pārbaude veicama vienlaicīgi ar klienta izpētes procesu. Likuma subjekts nevar paļauties, ka komerciālās datu bāzēs apkopota informācija par visām PNP, PNP ģimenes locekļiem un ar PNP cieši saistītām personām. Fakts, ka persona nav iekļauta komerciālā datu bāzē kā PNP, PNP ģimenes loceklis vai ar PNP cieši saistīta persona, nevar būt par pamatu Novēršanas likuma subjekta pieņēmumam, ka klients nav atzīstams par PNP, PNP ģimenes locekli vai ar PNP cieši saistītu personu. Komerciālās datu bāzes ir vienīgi papildu informācijas avots finanšu iestādei.

Novēršanas likuma subjekts veic klienta pārbaudi arī publiskās datu bāzēs. Attiecībā uz klientiem – Latvijas rezidentiem – pārbaude obligāti veicama VID politiski nozīmīgu personu datu bāzē, kā arī, piemēram, valsts amatpersonu deklarāciju datu bāzēs. Vairumā Eiropas Savienību dalībvalstu amatpersonām pastāv pienākums deklarēt savus ienākumus, īpašumus un ģimenes locekļus un šī informācija ir publiski pieejama. Līdz ar to Novēršanas likuma subjekts var izmantot minētās datu bāzes ne tikai, lai pārbaudītu, vai klients vai klienta patiesais labuma guvējs nav atzīstams par PNP, PNP ģimenes locekli vai ar PNP cieši saistītu personu, bet arī lai izvērtētu šīs personas uzrādītos ienākumus kontekstā ar klienta izpētes rezultātā iegūto informāciju. Vienlaikus jāņem vērā, ka dažādās valstīs var būt atšķirīgas prasības attiecībā uz personu loku, uz kuru attiecas ienākumu deklarēšanas pienākums, kā arī atšķirīgas prasības par deklarācijā iekļaujamo informāciju.

- metode: Klienta pārbaude internetā un masu mediju informācijas resursos: Pamatojoties uz klienta risku, papildus pārbaude klienta izpētes procesam var notikt interneta mediju telpā, piemēram, klienta sniegto datu verifikācijai par amatu un nodarbošanos. Kamēr informācija par PNP ģimenes locekļiem un ar PNP cieši saistītām personām var nebūt iekļauta datu bāzēs, tā mēdz būt plaši atspoguļota presē. Vienlaikus jāņem vērā, ka interneta un masu mediju resursos atspoguļotā informācija ne vienmēr var būt visaptveroša un uzticama.

Novēršanas likuma subjektam, veicot PNP, PNP ģimenes locekļa un ar PNP cieši saistītas personas statusa noskaidrošanas pasākumus, visos gadījumos jāpiemēro 1. metode un 2. metode, bet gadījumos, kad klientam ir augsts risks, arī 3. metode.

Papildu informācija par PNP ir pieejama FID vadlīnijās

- 2018. gada 3. jūlija Ministru kabineta noteikumi Nr. 392 “Kārtība, kādā Noziedzīgi iegūtu līdzekļu legalizācijas un terorisma finansēšanas novēršanas likuma subjekts veic klienta neklātienes identifikāciju” nosaka kārtību, kādā Novēršanas likuma subjekts veic klienta neklātienes identifikāciju, t.i. izmantojot tehnoloģiskos risinājumus, kas ietver videoidentifikāciju vai drošu elektronisko parakstu, vai citus tehnoloģiskos risinājumus, veic tāda klienta identifikāciju, kas nav personīgi piedalījies identifikācijas procedūrā klātienē.

Klienta neklātienes identifikāciju piemēro, pamatojoties uz risku balstītu pieeju. Novēršanas likuma subjektam pirms klienta neklātienes identifikācijas jānodrošina visu šādu nosacījumu izpildi:

- veikts un dokumentēts noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas risku izvērtējums;

- atbilstoši piemītošajam noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas riskam izveidota iekšējās kontroles sistēma;

- atbilstoši darbinieku pienākumiem un pilnvarojumam ir nodrošināta viņu apmācība, lai darbinieki varētu veikt prasībām atbilstošu klienta neklātienes identifikāciju, jāņem vērā, ka apmācībām jābūt aktuālām un regulārām. Ņemot vērā, ka VID regulāri izstrādā un publicē apmācību materiālus par dažādām Novēršanas likuma un Sankciju likuma tēmām;

- klientam ir nodrošināta informācija par neklātienes identifikācijas procesu un viņa tiesībām un pienākumiem šajā procesā;

- atbilstoši minēto Ministru kabineta noteikumu prasībām un piemītošajam noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas riskam noteiktas tehnoloģisko risinājumu drošības prasības.

Klienta neklātienes identifikāciju neveic vai to pārtrauc, ja:

- likums nosaka obligātu klienta piedalīšanos identifikācijā klātienē;

- tiek konstatēti apstākļi, kas liecina, ka neklātienes identifikācija neatbilst klientam piemītošajam noziedzīgi iegūtu līdzekļu legalizācijas un terorisma un proliferācijas finansēšanas riskam;

- tiek konstatēti apstākļi, kas liecina par nepietiekamu neklātienes identifikācijas procesa drošību, piemērotību vai iegūtās informācijas patiesumu;

- tiek konstatēta neatbilstība klienta izpētē iegūtajai informācijai.

Novēršanas likuma subjekta iekšējās kontroles sistēmai ir jāietver politika un procedūras, kā konstatēt un uzraudzīt politiski nozīmīgas personas, to radiniekus vai ar politiski nozīmīgām personām cieši saistītas personas.

Ja klients vai tā patiesais labuma guvējs ir politiski nozīmīga persona, tās radinieks vai ar politiski nozīmīgu personu cieši saistīta persona:

- ir jāsaņem augstākās vadības atļauja uzsākt vai turpināt darījuma attiecības;

- ir jādokumentē visas uz risku balstītās procedūras, kurās tiek noteikts klienta un patiesā labuma guvēja līdzekļu un materiālās labklājības izcelsmes avots.

Klienta izpētes datus ir nepieciešams atjaunot, iestājoties vismaz šādiem nosacījumiem:

- klients maina vārdu/nosaukumu;

- klienta identifikācijas dokumenti zaudē spēku vai vairs neatbilst identifikācijas prasībām;

- klients stājas laulībā ar politiski nozīmīgu personu;

- klients maina adresi vai pārceļas uz citu jurisdikciju;

- klients maina korporatīvo struktūru vai notiek būtiskas izmaiņas starp patiesajiem labuma guvējiem;

- klienta īpašumam mainās īpašnieki, īsā laika periodā tiek nomaksāta hipotēka vai ir vērojamas izmaiņas maksājumu veikšanas biežumā;

- klients sāk nodarboties ar jaunu saimniecisko darbību;

- pastāv aizdomas, ka pirmreizējās izpētes dati nav patiesi;

- divas vai vairākas izmaiņas var būt pastiprinošs faktors, lai veiktu padziļināto izpēti.